資誠聯合會計師事務所每年固定發佈年度全球市值百大企業排名,上週最新報告(PwC’s Global Top 100)出爐(統計至2019年3月底止),除微軟擠下稱霸7年全球市值龍頭的蘋果受關注,Salesforce.com跟Eli Lilly應該是最值得矚目的兩家黑馬企業。

Salesforce與Eli Lilly為何受矚目?

以雲端數據服務為訴求的Salesforce首度進榜,排名第70名,也是新進榜企業中市值最大的科技股,今年市值來到1,220億美元,年增43%,而醫療相關的Eli Lilly則是重返百大榜單,新進榜市值第一,排名百大中第61名,市值一年來成長59%,來到1,340億美元。

新進入榜單的企業中,不少來自健康醫療產業,如AstraZeneca、Eli Lilly、Thermo Fisher Scientific等,預告了全球對醫療跟健康科技需求強勁的趨勢。

Eli Lilly是一家美國製藥企業,除是最大的精神科藥物供應商,也針對糖尿病開發胰島素。

胰島素已是慢性病糖尿病患者必要採購物,但這個藥品過去價格翻增數倍,根據新聞報導,Eli Lilly的胰島素Humalog每劑售價從2001年35美元,大幅竄升至2015年的325美元,售價大增8.25倍。

胰島素費用過高,甚至曾引發患者放棄治療死亡的社會事件,這也引發關注,為此Eli Lilly在今年3月宣佈,推出一款售價只要原先胰島素Humalog價格一半的Lispro藥品。

Salesforce以客戶關係管理服務起家,轉型雲服務商後,今年連連展開併購,剛宣佈買下以色列ClickSoftware公司,併購金額13.5億美元,這個公司主要做外地員工的雲端管理,可以讓現場服務管理(FSM)更為精實,而這次的併購動作前,Salesforce才以157億美元天價併購視覺化數據分析公司Tableau,累計起來,Salesforce已經出手60起收購案,部分分析師認為,過去Salesforce就是靠併購保持成長的。(Google、Salesforce接連高價收購,數據分析為何成為了巨頭的「核武器」?)

十年前投資Netflix,財富增加6081%

資誠年度報告中,新進入百強的企業還有Airbus(空巴)、Costco、Paypal、沙國工業Saudi Basic Industries Corp、Softbank Group(軟銀)、塔塔顧問(Tata Consultancy)、生物科技公司Thermo Fisher Scientific(賽默飛世爾科技)。

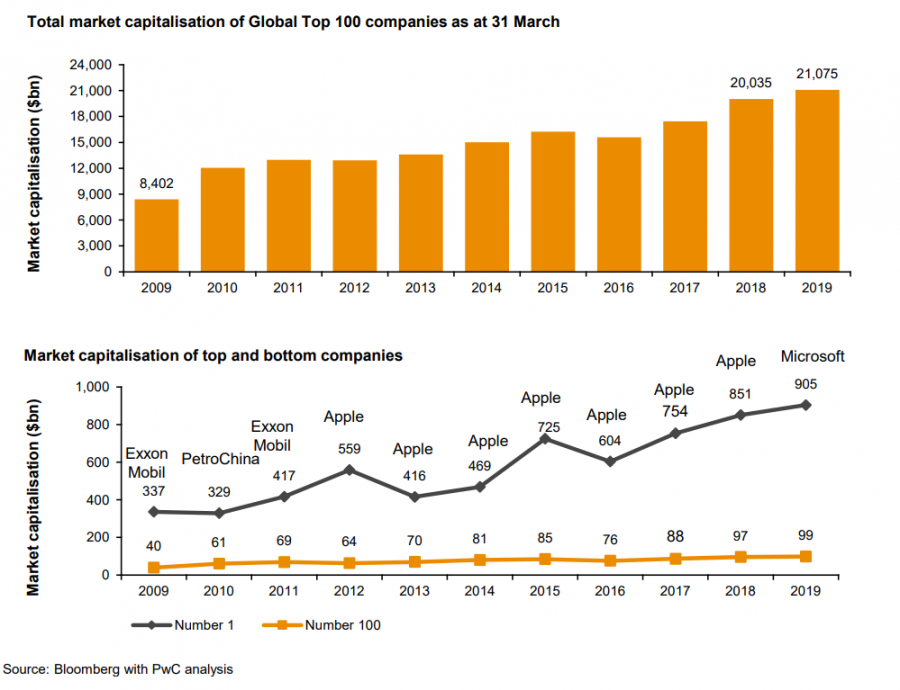

統計2019年全球百大企業總市值為21兆美元,再度創下歷史新高;但成長速度趨緩,在貿易戰干擾下,去年百強市值增幅15%,今年則只有約5%,總金額增加1兆400億美元。

不過將時間拉長來看,過去十年(2009年至2019年),百大市值企業榜單中屹立不搖的,只有53家,有人離開,就有新進入者,這十年間總計有67家新企業入榜,只不過,今年要入榜百大的企業市值門檻是990億美元,這已是十年前的2.5倍,難度越來越高。

過去十年間,市值金額淨增加最高的以Amazon為首,搭上電商浪潮,十年來Amazon市值大增8,430億美元,其次依序是Apple(蘋果)、Microsoft(微軟)、Google母公司Alphabet、騰訊(Tencent)、Berkshire Hathaway(波克夏海瑟威)、Facebook、阿里巴巴(Alibaba)、Visa及JP Morgan。

不過若比淨額增加,就容易忽略後起之秀的爆發力,報告也獨立分析過去十年間,市值成長動能(百分比)增加最快的前十大企業,也就是說,十年前就投資這些企業的話,投資人的資產成長是倍數的增幅。

這十大黑馬分別是:Netflix(網飛)、騰訊、雲端數據公司Salesforce、Amazon、Nvidia(輝達)、美國化學工業企業DowDuPont(陶氏杜邦)、南非媒體集團Naspers(納斯帕斯)、影像軟體公司Adobe、Mastercard、Airbus(空巴),其中Netflix在2009年市值僅30億美元,到今年市值大增6081%,來到1,560億美元,騰訊市值也十年內飛奔3187%,Salesforce市值增2973%。(7部影劇見證Netflix的王者之路,你看過幾部?)

台灣唯一進榜的企業為台積電(TSMC),今年以市值2,060億美元排行第37名(去年第23名),市值比去年減少140億美元,減幅6.3%。

不過單論新進入百大榜單的新人來說,市值增加百分比最高的是健康照護類的Eli Lilly,成長59%最高,其次是Merck&Co,Salesforce增幅也有43%,百年老牌Walt Disney(迪士尼)在數位轉型下,市值一年來也大增32%。

各區域經濟表現也牽動百強企業市值表現,今年美國共有54家企業入榜,家數與去年相同,企業總市值約13.3兆美元,占全球百大企業市值63%,較去年增加1.1兆美元(增幅9%),過去十年來,美國企業的占比也是一路成長,2009年時只有45家,今年來到54家。

而歐洲市場是百強市值下跌幅度最高的區域之一,受到英國脫歐等區域經濟動盪衝擊,2018年仍有27%百強占比,但到今年只剩下15%,今年有20家企業入榜,較去年減少3家。

大中華區(包含中國、香港、台灣)是第二大區域,共有15家企業進榜,市值佔全球百大企業比率較去年減少4%,主要受到貿易局勢的不確定性及其對當地市場信心的影響,英國有6家企業排名第三。

資誠聯合會計師事務所審計服務營運長梁華玲表示,雖然美國仍然是全球市值百大企業榜中的強國,但中國、印度和其他發展中市場的貢獻將會越來越大。

例如,受惠於印度強勁的內需市場,相隔10年重返百大,信實工業(Reliance Industries)和塔塔顧問(Tata Consultancy)的市值皆有大幅度的成長,前者重返市值百強榜,後者則是今年首度入榜。

沙烏地阿拉伯企業Saudi Basic Industries Corp,另外日本跟巴西也在崛起中。

微軟打下連續七年龍頭蘋果,蘋果的世代結束?

2019年全球前十大市值企業由科技業及電子商務產業主導,依序為微軟(Microsoft)、蘋果(Apple)、亞馬遜(Amazon)、Alphabet(Google母公司)、波克夏海瑟威(Berkshire Hathaway)、Facebook、阿里巴巴(Alibaba)、騰訊(Tencent)、嬌生(Johnson & Johnson)、埃克森美孚(Exxon Mobil)。

微軟今年擠下蘋果,奪下全球市值最大企業的寶座,終結蘋果連續7年(2012~2018年)獨佔市值龍頭的保持紀錄,微軟過去一年來市值增加2,020億美元,增幅29%,來到9,050億美元,主要受惠於微軟成功轉型為雲端運算公司。

第二名的蘋果市值為8,960億美元,過去一年市值增加5%,僅追平全球百大企業市值的增速,受到新品開發創新度不高,手機市場成長趨緩拖累明顯,重返前10強的是Exxon Mobile,擠下的是去年的JP Morgan。

全球獨角獸326家,抖音之母為首

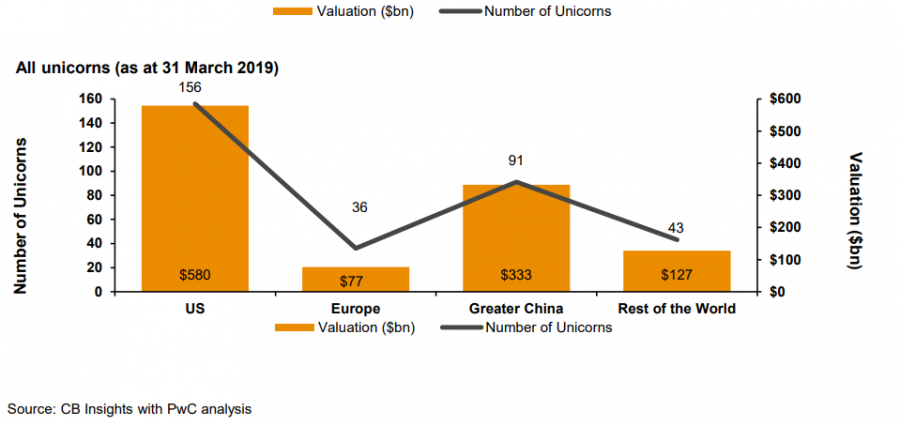

全球總計有326家獨角獸,其中美國156家,中國91家,歐洲26家,單一市值最大的獨角獸是抖音的母公司「北京字節跳動科技公司」(ByteDance),估值為750億美元,取代去年Uber。

2019年新擠入前百大企業市值榜單的獨角獸,總計22家,美國包括機器人流程自動化(RPA)公司Automation Anywhere、密碼貨幣支付新創Circle Internet Financial、大數據公司Confluent、遊戲軟體開發商Epic Games、跨境物流商Flexport、共享滑板車Lime、金融科技新創Plaid Technologies、再生醫療Samumed、牙齒矯正SmileDirectClub、行動支付新創Toast。

大中華區擠入百大獨角獸有比特大陸(Bitmain)、人臉辨識雲從科技(Cloudwalk)、自行車共享平台哈囉出行(Hello TransTech)、中國貨運集團滿幫集團(Manbang Group)、醫藥公司復宏漢霖(Shanghai Henlius)、電動車小鵬汽車(Xpeng Motors)、游俠汽車(Youxia Motors),其他包括韓國Bluehole(藍洞)、Woowa Brothers,印度Oyo Rooms、Tokopedia、瑞士的Roivant Sciences。

全球百大獨角獸企業的估值成長6%,來到8,150億美元,將近半數(48家)獨角獸來自美國(估值4,340億美元),大中華區則占了31家(估值2,570億美元)。

在產業方面,今年科技業持續領先金融業,以56,910億美元再度成為全球市值最大的產業;金融業以37,960億美元居於第二,較去年同期減少3%;生技產業爬升至第三名,市值約27,290億美元,較去年成長15%,表現相對亮眼。

責任編輯:蕭閔云